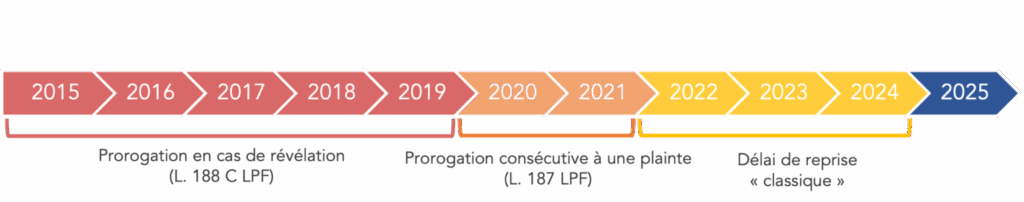

Le délai de reprise est le délai dans lequel l’administration peut corriger des omissions, inexactitudes ou insuffisances lors de l’établissement ou du paiement de l’impôt. Au-delà de ce délai, la prescription est acquise. Il existe différents délais de prescription selon les impôts, délais qui peuvent être interrompus ou prorogés.

S’agissant de l’IR, l’IS et de la TVA, le délai de droit commun est de 3 ans. Ainsi, en 2025, l’administration peut rectifier l’IR ou l’IS des années 2022, 2023 et 2024, hors cas d’interruption ou prorogation.

L’impact d’une procédure pénale, combiné avec l’effet interruptif d’une proposition de rectification, peut entraîner un allongement vertigineux des délais de prescription.

I. Le dépôt de plainte pour fraude fiscale entraîne une prorogation automatique de 2 ans

Aux termes de l’article L. 187 du LPF, lorsque l’administration dépose une plainte contre le contribuable qui se livre à des agissements frauduleux, son délai de reprise est prorogé de 2 années supplémentaires.

- Exemple : en cas de dépôt d’une plainte en 2025, le fisc peut rectifier l’IR des années 2020 et 2021 pourtant normalement prescrites.

Le texte précise que ces impositions deviennent caduques si la procédure judiciaire se termine par une ordonnance de non-lieu ou en cas de relaxe devant le tribunal correctionnel.

Quid du classement sans suite ? Le texte est muet sur ce point mais la jurisprudence semble considérer qu’il entraine également la caducité des impositions concernées.

En pratique, depuis l’ouverture du verrou de Bercy, le délai de reprise sera de plus en plus souvent allongé. En effet, l’administration est désormais tenue de dénoncer au parquet certaines rectifications (cf. nos minutes sur le verrou de Bercy et sur les pénalités).

N.B. Lorsque la plainte de l’administration aboutit à l’ouverture d’une enquête judiciaire pour fraude fiscale, le droit de reprise de l’administration peut remonter jusqu’à 10 ans (article L. 188 B LPF).

II. La révélation par une instance d’une omission ou insuffisance de déclaration peut entraîner une extension du délai à 10 ans

L’article L. 188 C du LPF prévoit que, lorsque des omissions ou insuffisances sont révélées par une procédure judiciaire (notamment pénale), le droit de reprise peut être exercé jusqu’à la fin de l’année suivant celle de la décision qui a clos la procédure et, au plus tard, jusqu’à la fin de la dixième année suivant celle au titre de laquelle l’imposition est due. Il s’agit de révélations provenant, contrairement aux articles L. 187 ou L. 188 B du LPF, de procédures non déclenchées par le fisc et souvent sans lien avec des sujets fiscaux.

- Exemple : si en 2025 une procédure révèle des omissions ou insuffisances, l’administration peut procéder à des rectifications au titre des années 2015 à 2024, indépendamment des années et de la personne visées par la procédure.

La notion de procédure est appréciée largement :

- Les omissions ou insuffisances révélées peuvent concerner d’autres contribuables que ceux faisant l’objet de la procédure pénale ;

- La notion d’instance inclut la phase d’information devant le magistrat instructeur.

L’administration doit néanmoins démontrer qu’elle n’était pas est en mesure de déceler les inexactitudes par elle-même, en employant les moyens à sa disposition. À défaut, il convient de contester l’application du délai spécial de reprise.

Frise récapitulative

Ces mécanismes peuvent se cumuler !

Ainsi, lorsque l’initiative de la plainte est le fait de l’administration :

- elle bénéficie automatiquement de l’allongement de 2 ans en vertu de l’article L. 187 du LPF ;

- si cette plainte aboutit à l’ouverture d’une procédure judiciaire pour fraude fiscale, le droit de reprise peut être allongé jusqu’à 10 ans ;

- si l’instance ouverte a permis de révéler des insuffisances ou omissions, le fisc peut également profiter de l’allongement du délai de 10 ans de l’article L. 188 C.

Sans oublier l’effet interruptif d’une proposition de rectification (cf. notre brève sur ce point), qui ouvre un nouveau délai de même durée.

Il est donc fondamental de ne pas prendre à la légère une proposition de rectification, car si les conditions de la transmission automatique sont réunies, les enjeux sont particulièrement importants :

- d’une part, en raison des risques inhérents à la procédure pénale,

- et, d’autre part, en raison de ses répercussions sur la prescription fiscale.

Ont participé à ce bulletin :

Marie-Bénédicte Rivière-Pain | Avocat associé Sénior

Lucas Thieurmel | Avocat

Axel Bobé | Avocat

Manon de Saint-Léger | Avocat